La sostenibilità come vantaggio competitivo

La sostenibilità è un argomento che, ponendo al centro di ogni riflessione la persona, viene trattata da punti di vista differenti a seconda se si voglia riflettere su temi ingegneristici, di marketing o imprenditoriali.

Il dibattito legato alla sostenibilità verte spesso anche su temi quali l’adeguatezza tecnica e tecnologica e le opportunità di mercato e con questo articolo abbiamo trattato i diversi impatti della sostenibilità differenziati sulla base del tipo di strategia, la matrice di John Grant (autore britannico) e due esempi strabilianti di un problema che si è trasformato in opportunità grazie alla transizione in corso da economia lineare a circolare.

La matrice della sostenibilità

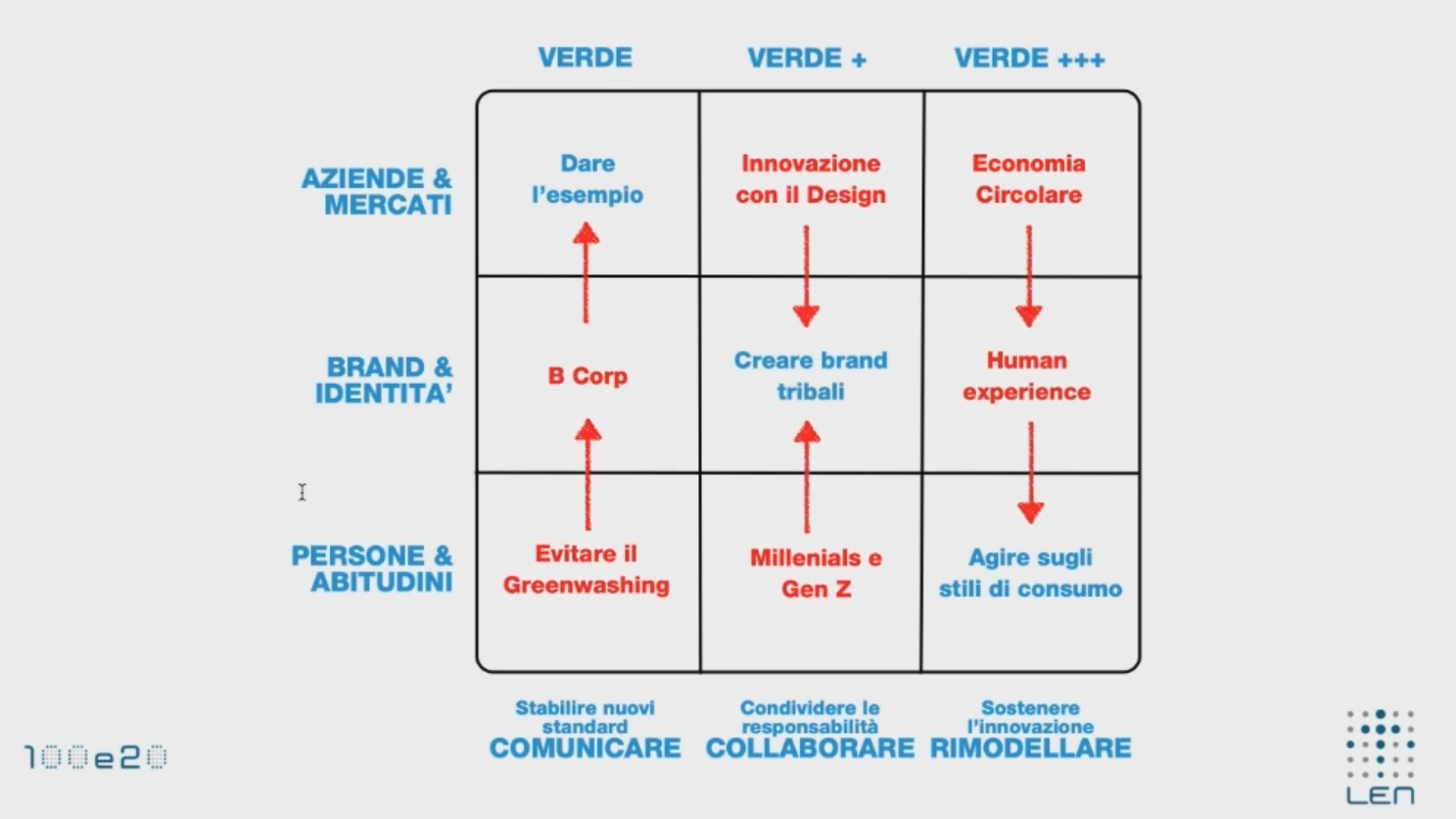

La matrice di John Grant (anche detta del “Green Marketing”) è composta da tre righe e tre colonne.

Nelle righe sono presenti tre definizioni di realtà “green” (Verde; Verde +; Verde +++), nelle colonne invece, viene specificato il tipo di soggetto dal quale parte la strategia di sostenibilità (Aziende & Mercati; Brand & Identità; Persone & abitudini). All’incrocio tra ogni riga e colonna viene specificato quello che è il vantaggio competitivo che ne scaturisce.

Il vantaggio competitivo verrà trattato tra qualche riga.

Nel mentre, al fine di una migliore comprensione è importante sapere che:

Per Verde: si intende una realtà che propone prodotti/servizi che sono più sostenibili rispetto ad altri ma non per forza sostenibili in tutto e per tutto. Si parla di realtà che potrebbero anche essere superate in tal senso da un momento all’altro.

Mettere la persona al centro, in questo caso, significa essere trasparenti e genuini nel comunicare ciò che si sta facendo ed evitare il green washing.

Ovvero proporre come green qualcosa che green non lo è.

Per Verde+: si fa riferimento a realtà che condividono la responsabilità con i clienti su temi generali seguendo un approccio collaborativo e partecipativo anche allo scopo di educare le persone organizzandole in community e realizzando eventi legati al tema della sostenibilità.

Per Verde+++: si fa infine riferimento a realtà che cercano di combinare prodotti nuovi e codici culturali accettabili per creare una “nuova normalità”. L’obiettivo è quello di coniugare innovazione e miti culturali per creare nuovi paradigmi.

Queste tre realtà green miste alle tre identità sopracitate sviluppano, legandosi tra di loro, tre tipi di strategie che mirano a stabilire nuovi standard (comunicare), condividere la responsabilità (collaborare) e sostenere l’innovazione (Rimodellare).

Da questi derivano rispettivamente tre vantaggi competitivi:

- Dare l’esempio

- Creazione di Brand tribali

- Influenza degli stili di consumo

Due esempi di innovazione sostenibile:

Come anticipato, abbiamo deciso di arricchire questo articolo aggiungendo due esempi che, grazie alla transizione in corso da economia lineare a circolare, sono diventati delle opportunità.

Il primo esempio interessante riguarda una matita interamente in grafite che non ha la necessità di essere temperata e che risolve il problema dell’utilizzo della grafite di scarto dei processi di produzione dei microchip. (prodotta da Perpetua1)

L’altro esempio invece riguarda un sistema per tingere che si avvale anch'esso della grafite

Questi due casi sono esempi meravigliosi di vantaggio competitivo legato all’innovazione e ricordano che quest’ultima può riguardare anche gli aspetti più semplici della vita di tutti i giorni (es. la matita).

Al fine di una maggiore comprensione del tema della sostenibilità come vantaggio competitivo, ricordiamo che è possibile seguire il webinar gratuito di approfondimento:

La sostenibilità come vantaggio competitivo

La reputazione finanziaria d’impresa

Il valore della reputazione prescinde dall’ambito a cui si fa riferimento.

Si tratta di un elemento dinamico che può modificassi in funzione sia di regole esterne di valutazione che in funzione di eventi che determinano una modifica nel posizionamento del soggetto osservato.

Come nella vita, anche nel business la reputazione facilita o complica le relazioni.

Costruire una solida reputazione finanziaria

A determinare la reputazione di un’azienda entrano in gioco le relazioni passate, la capacità di comunicare e diversi interlocutori (ufficio acquisti, l’ufficio crediti, dipendenti, ecc.) che negli anni costruiscono un’immagine.

Esistono tre enti in particolare che si occupano di definire la reputazione finanziaria di un’azienda:

- La centrale rischi della Banca d’Italia

- Il CRIF (Centrale Rischi di Intermediazione Finanziaria) e le altre società di informazioni creditizia

- Le agenzie di rating

Con questo articolo introduciamo ai metodi utilizzati dalla Banca d’Italia per attribuire un valore alla reputazione finanziaria di un’azienda e con il webinar gratuito tenuto da un esperto, approfondiamo l’argomento ulteriormente.

Le centrale rischi Banca d’Italia

La centrale rischi Banca d’Italia è quell’ente che determina se una piccola/media azienda è elegibile per ottenere credito. Si tratta di una centrale che raccoglie i dati su base mensile di tutte le aziende che vengono finanziate per un valore che supera i trentamila euro.

Gli intermediari del credito, tramite Banca d’Italia, verificano la situazione dei loro affidamenti e quella che è la situazione complessiva dell’azienda rispetto a tutti gli altri intermediari con cui ha rapporti.

A queste informazioni possono accedere le banche, gli intermediari finanziari e altre società sempre appartenenti al settore finanziario.

In banca la reputazione finanziaria è direttamente legata per prima cosa, al rischio di credito, ovvero il rischio di non veder restituite le somme prestate o non veder incassati i crediti.

Il rischio di credito è uno dei rischi relativi a un’attività commerciale, come il rischio di mercato (rischio di cambio, di interesse, rischio meri), il rischio di liquidità (funding risk e market liquid Risk) e altri rischi (strategici, operativi, legali).

Quindi, i rischi analizzati dalle banche sono tanti ma il rischio di credito è il più importante in assoluto. Come si analizza?

Per attribuire un valore al rischio di credito si stabilisce un punteggio relativo alla probabilità di default (PD).

Esempi di ratings collegati al PD sono le scale di Standard & Poor’s:

- AAA: Elevata capacità di ripagare il debito

- AA: Alta capacità di pagare il debito

- A: Solida capacità di ripagare il debito che potrebbe essere influenzata da circostanze avverse

- BBB: Adeguata capacità di rimborso, che però potrebbe peggiorare

- BB, B: Debito prevalentemente speculativo

- CCC, CC: Debito altamente speculativo

- D: Società insolvente

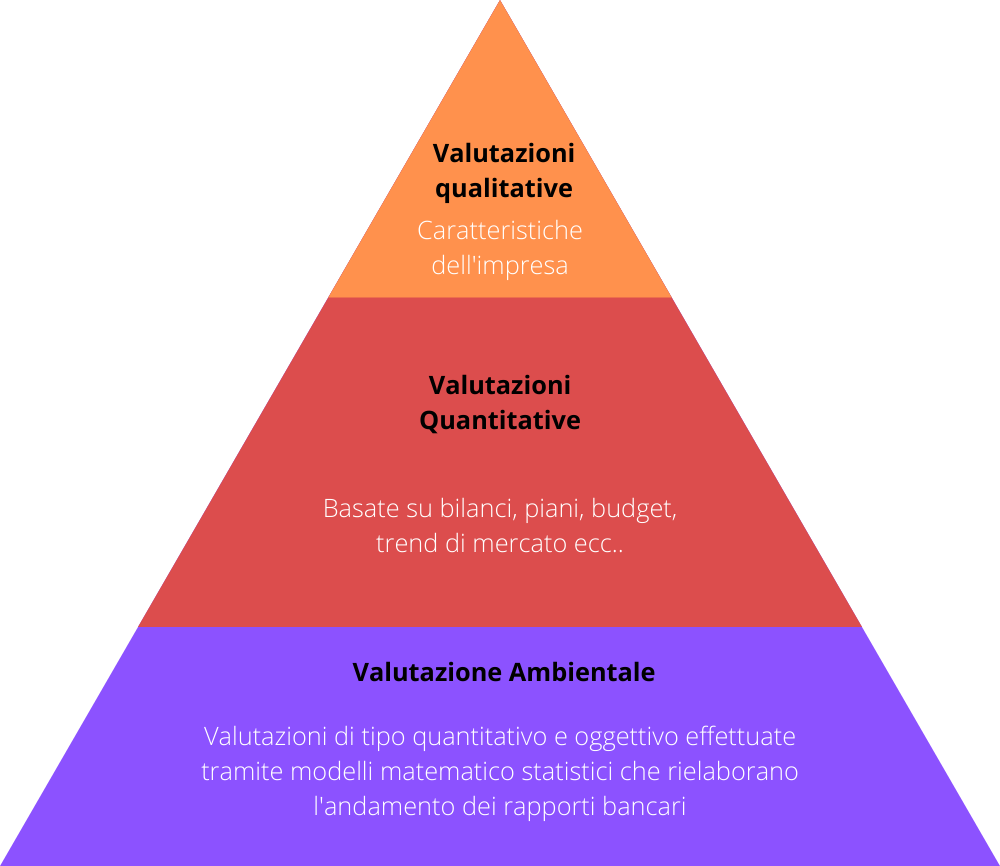

Per determinare in quale di questi rating l’azienda si trova viene applicato un approccio che prende in considerazione le prospettive del settore di attività, l’analisi quantitativa e qualitativa dell’impresa e infine l’andamento della stessa.

Graficamente potremmo rappresentare la costruzione del rating come una piramide costituita da tre principali valutazioni: ambientale, quantitative e qualitative.

Il procedimento è ovviamente molto più approfondito di così e le aziende possono seguire determinati accorgimenti per migliorare il proprio rating e quindi riuscire ad ottenere credito con spread più bassi.

Per scoprire meglio il funzionamento della centrale rischi e ottenere alcuni consigli per migliorare il proprio rating, consigliamo di seguire il webinar gratuito “La reputazione finanziaria d’impresa” tenuto da un esperto in materia.